| Банк | Покупка | Продажа | НБУ |

| USD | 39.800 | 40.300 | 39.472 |

| EUR | 40.000 | 41.000 | 42.183 |

| USD | 39.500 | 39.830 | 39.472 |

| EUR | 42.250 | 42.850 | 42.183 |

| Банк | Покупка | Продажа | НБУ |

| USD | 39.800 | 40.300 | 39.472 |

| EUR | 40.000 | 41.000 | 42.183 |

| USD | 39.500 | 39.830 | 39.472 |

| EUR | 42.250 | 42.850 | 42.183 |

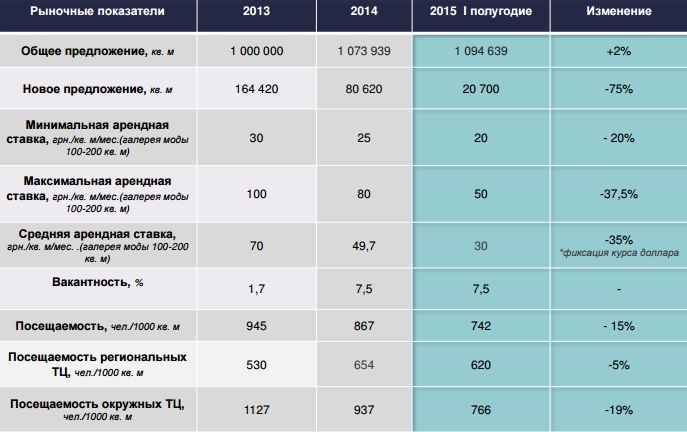

Развитие рынка торговой недвижимости в I половине текущего года предопределяли три основные тенденции: рост вакантности торговых площадей, снижение спроса со стороны арендаторов, а также снижение арендных ставок.

3686 10.07.2015 в 10:00

3686 10.07.2015 в 10:00

Развитие рынка торговой недвижимости в I половине текущего года предопределяли три основные тенденции: рост вакантности торговых площадей, снижение спроса со стороны арендаторов, а также снижение арендных ставок.

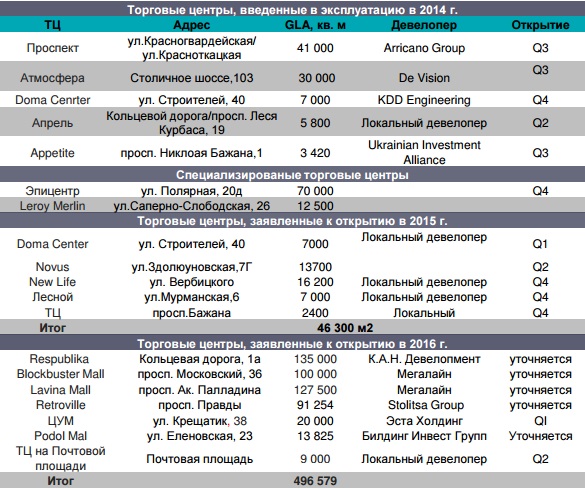

В течении первого полугодия в столице было введено в эксплуатацию 2 объекта: ТЦ «ДОМА центр» (GLA - 7 000 м2) и ТЦ Новус на Здолбуновской, 7Г (8200 м2 гипермаркет и 5 500 м2 торговых помещений). Таким образом, общее рыночное предложении по состоянию на декабрь 2014 составило 1 094 639 м2 профессиональных торговых площадей, увеличившись на 2%.

До конца 2015 года ожидается ввод в эксплуатацию ТРЦ окружного формата «New Way» (GLA - 16 200 м2), расположенного на пересечении ул.Вербицкого/ул.Тростянецкой и ТЦ по ул.Мурманская,6 (GLA - 7000 м2). На 2016 год заявлены к открытию следующие проекты: ТРЦ Retroville, Podol Mall, Respublika, Lavina Mall, Blockbuster Mall, ЦУМ, ТЦ на Почтовой пл., общей арендуемой площадью порядка 496 579м2.

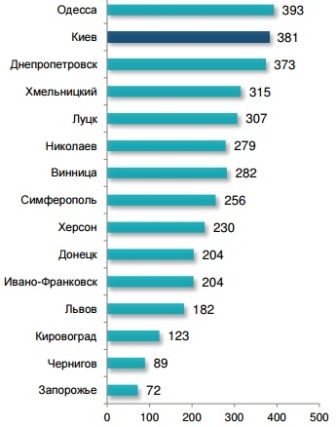

Согласно классификации ICSC, без учета торговых объектов площадью до 5 тыс. кв. м и отдельно стоящих супер- и гипермаркетов, совокупная площадь профессиональных торговых комплексов столицы составляет 1 094 639 кв. м, что соответствует показателю 381,1 кв. м на 1000 жителей по уровню насыщенности качественными торговыми площадями.

На рынке торговой недвижимости Киева заявлено около 20 проектов ТРЦ общей арендуемой площадью порядка 983 523 м2 на разных стадиях готовности (этап проектирования, начало строительства, приостановленное строительство) с возможным открытием в 2017-2018 годах. Заявленные крупноформатные профессиональные ТРЦ являются главными объектами перспективного развития для украинских и зарубежных торговых сетей. Их введение в эксплуатацию приведет к качественному росту рынка и (при условии улучшения благосостояния населения) будет способствовать дальнейшей экспансии международных ритейлеров.

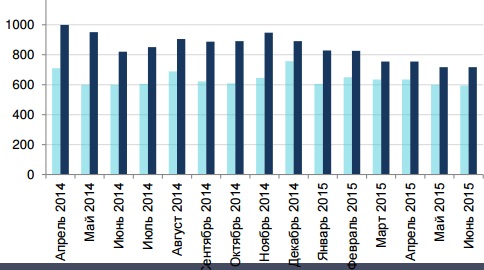

Среднедневная посещаемость киевских торговых центров по результатам первого полугодия 2015 года составила: для региональных ТРЦ 650 чел./ на 1000кв.м GLA, для окружных ТЦ - 766 чел. на 1000 кв. м GLA. Средний показатель 742 чел. на 1000 кв. м. Мы наблюдаем тенденцию перераспределение потоков в сторону увеличения посещаемости в региональных ТРЦ. Данный фактор говорит о значимых конкурентных преимуществах масштабных торговых центров, способных предложить конечному потребителю наиболее широкий ассортимент товарных групп и развлечений.

Наиболее высокая посещаемость на уровне 30-40 тыс . человек в будние дни и до 60 тыс. человек в выходные дни отмечается в ТРЦ Ocean Plaza, ТРЦ Sky mall, ТРЦ Dream Town (1 очередь), ТРЦ «Караван».

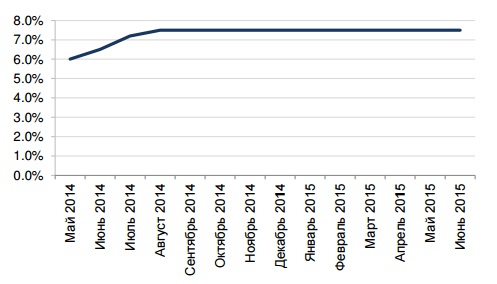

В условиях увеличения рыночного предложения на протяжении 2012-2014 годов, сокращения планов развития розничных операторов, сложной экономической ситуации, падения потребительского спроса среднерыночный уровень вакантности в действующих торговых и торгово-развлекательных центрах г. Киева продолжает составлять 7,5%. Для некоторых крупных нововведенных объектов показатель вакантности превысил 50%. Появление свободных площадей характерно даже для наиболее успешных торговых центров - ТРЦ Ocean Plaza, ТРЦ Dream Town (1 оч.), ТРЦ Sky Moll, традиционно характеризующихся полным отсутствием вакантных помещений.

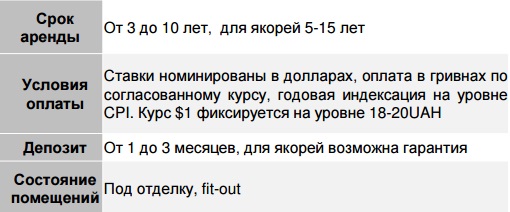

Под влиянием экономической и политической ситуации в стране, в частности из-за рекордной девальвации национальной валюты, существенно изменился уровень арендных ставок на рынке торговой недвижимости.

По итогам 1 полугодия 2015 средняя арендная ставка в торговых центрах Киева для галереи моды (на помещения площадью 100-200 м2) составила 28,6$ / м2/ мес. без учета НДС, что на 35% ниже аналогичного периода 2014 года. Более того, арендодатели используют практику «индивидуальной договоренности»: краткосрочная фиксация курса доллара, компенсация ремонта, и т. д.

Распространена схема оплаты с процентом от товарооборота - 2-5% для якорных арендаторов и 7-15% для операторов торговой галереи.

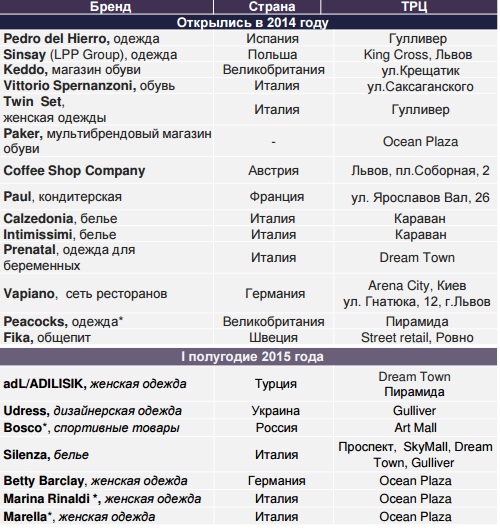

He смотря на экономическую ситуацию в стране, в частности на снижение платежеспособности население, уменьшение товарооборотов ритейлеров, сокращение планов развития, мы наблюдаем положительную тенденцию и оживление рынка ритейла.

На протяжении I полугодия 2015 года дебютировали 4 новых брендов на украинском рынке, в списке которых фигурируют украинские компании, что говорить о развитие отрасли. Также стоит отметить возвращение 3 известных бренда: Bosco, Marella, Marina Rinaldi, которые свернули деятельности в конце 2014 года.

Также продолжаются переговоры с крупными международными операторами (IKEA, H&M, Intersport, Cotton, Defacto, итд.), которые не представлены на украинском рынке и выход которых ожидается в 2016 году вместе с открытием масштабных проектов.

В связи с напряженной военной обстановкой и боевыми действиями на востоке Украины, многие операторы сворачивают бизнес в Донецкой и Луганской областях и перемещаются в более благоприятные регионы (Львов, Киев).

- В течение первого полугодия в столице было введено в эксплуатацию 2 объекта: ТЦ «ДОМА центр» (GLA - 7 000 м2) и ТЦ Новус на Здолбуновской, 7Г (8200 м2 гипермаркет и 5 500 м2 торговых помещений). Таким образом, общее рыночное предложение по состоянию на декабрь 2014 составило 1 094 639 м2 профессиональных торговых площадей, увеличив общее предложение на 2%. До конца 2015 года ожидается ввод в эксплуатацию ТРЦ окружного формата «New Way» (GLA -16 200 м2), расположенного на пересечении ул.Вербицкого/ул.Тростянецкой и ТЦ по ул.Мурманская,6 (GLA -7000 м2).

- Ананонсировали перенос сроков ввода в эксплуатацию новых торговых объектов на 2016 год: Retroville, Podol Mall, Respublika, Lavina Mall, Blockbuster Mall.

- Сегмент торговой недвижимости пережил шоковый удар: сокращение объемов потребления, товарооборота ритейлеров, планов развития сетей и количества магазинов, результатов чего стало снижение арендных плат на 30-70%, рост вакантности с 2% до 7,5%, сокращение активных арендаторов с примерно 1000 до меньше 100, а также сокращение темпов выхода новых для рынка операторов в 2 раза;

- Арендные отношения и ставки в настоящее время стабилизировались. Сформировался рынок арендатора, которые могут получить сейчас максимально выгодные условия;

- Значительная разница стоимости аренды в новых и существующих объектах;

- В киевских ТЦ удалось сохранить привязку арендных ставок к доллару США, которые фиксируются на поквартальной основе;

- Процент от товарооборота стал компенсатором падения арендных ставок;

- Произошло перераспределение товарооборотов и потоков посетителей среди торговых объектов и ритейлеров;

- Потребительские настроения постепенно восстанавливаются, однако для быстрого роста нет предпосылок;

- Арендаторы стали очень избирательны в открытии новых магазинов в связи с падением доходов и отсутствии доступного заемного финансирования;

- Ритейлеры оптимизировали расходы, сократили убыточные торговые точки, наиболее прогрессивные сети инвестировали в маркетинг;

- Для некоторых розничных сетей этот кризис стал временем активного развития;

- В текущих условиях появились возможности и ниши для работы украинских производителей;

- Тенденция ротации арендаторов из объектов стрит-ритейл в торговые центры;

- Маркетинг и продвижение стали важным фактором успешной работы ТЦ;

- Управляющие компании ТЦ оптимизировали эксплуатационные расходы при этом не сокращая расходы на продвижение объектов;

- До конца 2015 г. возможен небольшой рост арендных ставок в связи с переносом почти всего нового предложения этого года на 2016 г;

- Сохраняются хорошие предпосылки для покупки новых франшиз в виду стабилизации ситуации в сегменте, наличии хороших перспективных площадок для выхода и минимальных арендных ставок;

- Дальнейшее развитие сегмента будет связано с выходом новых для украинского рынка брендов;

- В целом до конца этого года ситуация в сегменте будет оставаться стабильной.

Источник: www. utgcompany. com

3530

3530

2349

2349

2454

2454

2912

2912

3169

3169

4896

4896

1843

1843

2391

2391

2632

2632

3010

3010

2977

2977

35851

35851

5496

5496

4497

4497

3908

3908