| Банк | Покупка | Продажа | НБУ |

| USD | 39.800 | 40.300 | 43.717 |

| EUR | 40.000 | 41.000 | 50.834 |

| USD | 43.710 | 44.211 | 43.717 |

| EUR | 50.700 | 51.269 | 50.834 |

| Банк | Покупка | Продажа | НБУ |

| USD | 39.800 | 40.300 | 43.717 |

| EUR | 40.000 | 41.000 | 50.834 |

| USD | 43.710 | 44.211 | 43.717 |

| EUR | 50.700 | 51.269 | 50.834 |

Украинских силикатников становится все меньше, а рынок производства отечественного флоат-стекла и вовсе вымер

Развитие украинского рынка силикатной промышленности во многом зависит от объемов строительства в стране, ведь на внешнем рынке по-прежнему реализуется в 2-3 раза меньше этой продукции, чем на внутреннем. При этом, несмотря на нехватку денег как у девелоперов, так и покупателей, жилье в Украине строят и будут строить, пишет журнал «Топ-100. Рейтинги крупнейших. 500 крупнейших производственных компаний Украины».

Увеличивать долю украинских стройматериалов, в том числе и силикатов, застройщики начали еще в 2013 году. Однако, по словам Ивана Салия, президента Всеукраинского союза производителей строительных материалов и изделий, из-за бездеятельности украинской власти в стране в целом и на этом рынке в частности до сих пор царит полный хаос. При этом с 2014 года строительная отрасль практически стоит, о чем свидетельствует и негативная динамика объема строительных работ: сокращение в 2014 году составило 21,7 %, а в 2015-м – еще 14,9 %, пишет портал «ДЕЛО».

Эксперт также добавляет, что ситуацию усугубил и военный конфликт с Россией, которая являлась для украинских производителей самым крупным рынком сбыта стройматериалов, в частности, туда вывозили щебень, керамическую плитку и другие товары.

Керамамама или могильная плита?

Керамическое производство в Украине развивается в двух направлениях: строительная керамика (плиты, кафель, кирпич, черепица и пр.) и керамика для быта (глиняная и фаянсовая посуда и пр.). Так, по данным госстата, объем реализации отечественных керамических стройматериалов в 2015 году составил чуть более 5 млрд грн, а бытовой керамики – 1,3 млрд грн, что выше показателей 2014-го на 18,7 % и 39,2 % соответственно. По итогам января-июня 2016 года керамических стройматериалов было реализовано на 3,03 млрд грн, а бытовой керамики –на 769 млн грн.

Впрочем, бытовая керамика уже давно не является в Украине значимым источником дохода. По данным Анатолия Титова, директора «АТТА», из 16 предприятий, некогда выпускавших фарфоровые изделия, мало кто остался на рынке. «Коростенский фарфор», многие годы выступавший одним из крупнейших производителей фарфоровой посуды, закрыт. Та же судьба постигла и Городницкий фарфоровый завод. Ликвидированы Фарфоровый завод и Завод художественной керамики в Полоном. Также не функционируют Васильковский, Каменно-Бродский и Дружковский заводы, а на бывшем Киевском экспериментальном керамико-художественном заводе сейчас выпускают обувь.

C керамическими стройматериалами в Украине не все гладко еще со времен кризиса 2009 года. Согласно результатам исследования украинского рынка керамической плитки GFK для Украинской ассоциации керамики, в 2009 году было рекордное падение объемов импорта керамической плитки в Украину – на 63 % в денежном выражении, до 62 млн долл. По данным госcтата, в натуральном выражении объем импорта плитки с 594,4 тыс. тонн в 2008 году снизился до 202,9 тыс. тонн в 2009-м, то есть на 65,9 %. При этом инвестиции в отечественную отрасль керамической плитки снизились примерно в 10 раз.

Снижаются и объемы отечественного производства керамической плитки. Причем кризис 2009 года на отечественных производителях фактически не отразился – объемы производства, по данным госстата, не только не уменьшились, но даже незначительно звеличились – на 7,3 %, до 44,3 млн кв. м.

Однако уже в 2013 году началось падение производства. Так, если в 2012-м было произведено 62,2 млн тонн плитки, то в следующем уже на 5,6 % меньше. В 2015 году в Украине произвели всего 44,7 млн тонн плитки, что немногим больше показателя 2009-го.

Именно поэтому, по словам Ивана Салия, задачей № 1 еще с конца 2015-го года является перезапуск рынка керамической плитки. Эксперты рынка выступают за развитие экспортного направления, особенно учитывая то, что в Украине сосредоточено 30 % мировых запасов глины и каолина. К слову, Италия и Испания, мировые лидеры по экспорту керамической плитки, ежегодно продают за границу 100-200 % от объема внутреннего рынка, тогда как в Украине этот показатель едва достигает 30 %.

Тем не менее, перезапуск рынка керамической плитки в Украине мало-помалу, но все же происходит, хотя и не совсем в экспортном направлении. Об этом свидетельствует тот факт, что украинским рынком заинтересовались в ЕБРР. В июле 2016 года стало известно, что банк намерен инвестировать в развитие предприятия «Карпатская керамика» (входит в ГК «Эпицентр»), занимающегося производством керамической плитки мощностью до 2 млн кв. м в год.

Впрочем, существенным сдерживающим фактором развития новых производств керамической плитки для Украины может стать отсутствие внутреннего рынка сбыта готовой продукции.

Всего за январь-июль 2016 года в Украине было произведено 23 754 тыс. кв. м керамических плит и плиток. Основными производителями являются ГК «АТЕМ» (завод «РМ-Инвест»), «Интеркерама», «Керамическая группа «Голден Тайл» (Харьковский плиточный завод), «Нота Керамика», «Зевс Керамика», Atis, украинские производственные мощности компаний Cersanit и Opoczno, Львовский керамический завод, завод «Агромат-Декор» и др.

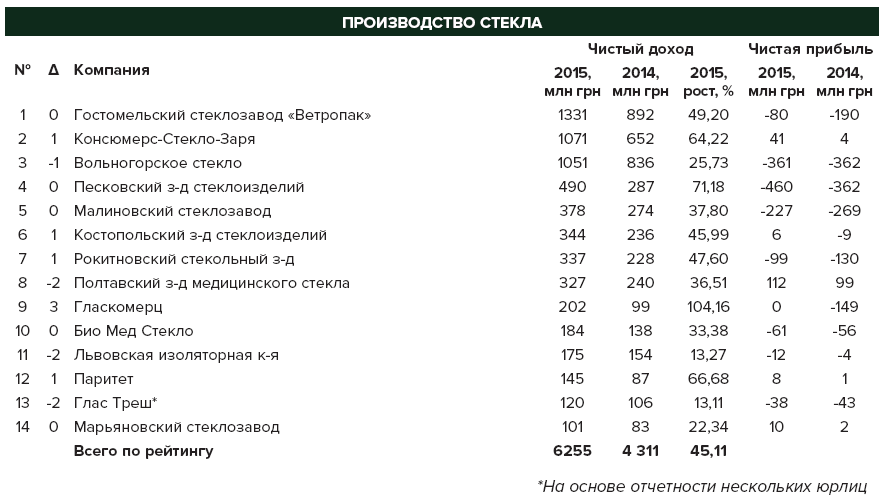

Нуждаются в остеклении

В разное время в Украине функционировало около 30 заводов по производству стекла, подавляющее большинство из которых производило не архитектурное, а бутылочное стекло. Для строительных целей стекло выпускали только два крупных предприятия, на которые приходилась львиная доля (95 %) всего производства в Украине. Речь идет о Лисичанском стеклозаводе «Пролетарий» – единственном, производившем в Украине листовое стекло по флоат-технологии. Однако в конце 2012-го производство стало сокращаться. Причина – огромные долги за газ, электроэнергию и аренду. А в мае 2014-го производство было полностью остановлено. Во время оккупации Лисичанска боевиками в цехах завода находилась база террористов, по которой 2 июля был нанесен авиаудар, в результате чего был полностью уничтожен один из цехов.

До 2013 года на рынке работал еще один оператор – «Стройстекло». Однако из-за того, что производственные мощности предприятия расположены в Донецкой области, оно было вынуждено свернуть деятельность. На предприятии выпускали листовое стекло по методу вертикального вытягивания, который уже давно был признан устаревшим и не пользующимся особым спросом ни в Украине, ни за рубежом.

Сейчас же в Украине собственное стекольное производство отсутствует вообще, поэтому потребности рынка покрывает импорт. В тройке крупнейших поставщиков стекла в Украину – AGC Flat Glass, крупнейший в мире производитель листового стекла; NSG Group, которая считается лидером в области инновационных технологий производства флоат-стекла; и один из старейших транснациональных концернов Saint-Gobain, являющийся производителем не только стекла, но и других высокотехнологичных строительных материалов. Присутствует на украинском рынке и международный концерн Guardian, славящийся своей инновационностью и архитектурным стеклом с магнетронным напылением под ТМ SunGuard. Также известен в Украине своим автомобильным стеклом концерн Pittsburgh Plate Glass Co (PPG), который производит еще и пиролитическое стекло.

По словам Андрея Стадника, эксперта по управлению проектами и инвестиционному менеджменту BFM Group Ukraine, производителям, которые все же рискнут сделать ставку на развитие стекольной промышленности в Украине, необходимо в первую очередь вытеснить с рынка окна устаревших конструкций, которые все еще занимают до 40 % всего оконного производства, с одновременным замещением тянутого стекла на листовое флоат-стекло.

По оценкам экспертов, в настоящий момент у нас в стране ощущается явный дефицит стекла. Основной импорт листового стекла представляет собой высококачественное стекло марки М0. Лисичанский «Пролетарий» по своим мощностям и качеству продукции и при жизни не соответствовал требованиям заказчиков. Заменить его в этой нелегкой ипостаси мог бы завод компании Gaurdian Europe, чье строительство под Киевом уже давно анонсируется столичной властью. Рассматривалась в свое время и возможность создания нового производства на базе Бучанского завода стеклоизделий. Но все это так и осталось в планах из-за требований европейцев увеличить общие объемы продаж их продукции в Украине, чему в тот момент препятствовали высокие пошлины.

В настоящее время в Украине остро не хватает и такой стекольной подотрасли, как переработка листового стекла. Ее потенциал более чем значительный. Если удастся его реализовать, то Украина со временем сможет вслед за странами Европейского сообщества полностью перейти на использование изделий из стекла в строительстве и практически прекратить использование в нем «сырого» стекла.

Впрочем, наиболее перспективным видом стекольного дела для организации производства в настоящее время является все же флоат-стекло, мощности по производству которого у нас отсутствуют. Основные поставки идут из Беларуси, Европы, а также в последнее время и из Китая. Импортируется высококачественное стекло известных мировых фирм: Асахи, Glaverbel, Guardian, Pilkington, Saint-Gobain, PPG, Sisecam, а также их дочерних фирм в Польше, Германии, Австрии, Франции, Швеции, Финляндии.

Эксперты полагают, что для полного замещения импортного листового стекла в Украине будущим отечественным производителям необходимо будет покрыть дефицит минимум в 35 млн кв. м в год.

Источник: delo.ua

Заборонено і буде заблоковано:

- реклама

- спам та шахрайство

- образи, дискримінаційні висловлювання

Редакція не модерує коментарі, відповідальність за зміст коментарів несе автор коментаря. Редакція Build Portal залишає за собою право не погоджуватись з думкою автора коментаря, проте надає свободу слова відповідно до ст. 21, 24 та ст. 34 Конституції України.

Шановні читачі, читайте коментарі вдумливо, пам'ятайте, що автором коментарів можуть бути різні джерела.