| Банк | Покупка | Продажа | НБУ |

| USD | 39.800 | 40.300 | 43.102 |

| EUR | 40.000 | 41.000 | 51.128 |

| USD | 42.880 | 43.281 | 43.102 |

| EUR | 50.850 | 51.501 | 51.128 |

| Банк | Покупка | Продажа | НБУ |

| USD | 39.800 | 40.300 | 43.102 |

| EUR | 40.000 | 41.000 | 51.128 |

| USD | 42.880 | 43.281 | 43.102 |

| EUR | 50.850 | 51.501 | 51.128 |

Украинский рынок лакокрасочных материалов один из самых импортозависимых – заграничной продукции на нем продается в разы больше, чем выпускают все украинские производители вместе взятые

По данным госстата, в Украине в 2015 году было произведено всего 136 тыс. тонн лакокрасочных материалов (ЛКМ). Это на 8 % меньше, чем годом ранее, а в сравнении с «докризисным» 2011 годом падение составило аж 27,7 % (тогда произвели 188,2 тыс. тонн ЛКМ). С тех пор рынок только падал. Самое существенное снижение произошло в 2014 году: объем отечественного производства лакокрасочных изделий тогда составил 162,2 тыс. тонн, снизившись на 10,9 % по сравнению с 2013-м, пишет портал «ДЕЛО»со ссылкой на журнал «Топ-100. Рейтинги крупнейших. 500 крупнейших производственных компаний Украины».

По данным госстата, в Украине в 2015 году было произведено всего 136 тыс. тонн лакокрасочных материалов (ЛКМ). Это на 8 % меньше, чем годом ранее, а в сравнении с «докризисным» 2011 годом падение составило аж 27,7 % (тогда произвели 188,2 тыс. тонн ЛКМ). С тех пор рынок только падал. Самое существенное снижение произошло в 2014 году: объем отечественного производства лакокрасочных изделий тогда составил 162,2 тыс. тонн, снизившись на 10,9 % по сравнению с 2013-м, пишет портал «ДЕЛО»со ссылкой на журнал «Топ-100. Рейтинги крупнейших. 500 крупнейших производственных компаний Украины».

Эксперты единодушны: нынешний кризис более масштабный и болезненный, чем в 2008 году. «Из-за аннексии Крыма и военных действий на востоке страны мы потеряли более 3 млн потребителей. Если учесть, что объем потребления ЛКМ на душу населения составляет

Красочные персонажи

На сегодня в Украине работает чуть более 200 производителей ЛКМ, и их количество из года в год падает. В 2013 году их было 246, по итогам 2014 года госстат насчитал всего 211, а стабильно работают вообще лишь около 30 производителей. И если ранее, по словам Сергея Хоменко, свою деятельность сворачивали, как правило, небольшие предприятия, то теперь с рынка ЛКМ уходят его лидеры. В конце июня о своем уходе из Украины заявила финская компания Tikkurila (компания владела заводом «Фарбы Колорит» в селе Петропавловская Борщаговка Киевской области). Предприятие выкупили топ-менеджеры – генеральный директор Мауно Нурм и коммерческий директор Игорь Женевский.

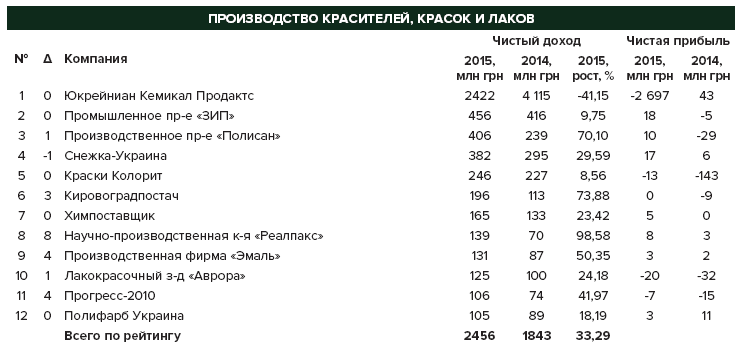

Согласно данным аналитической группы Transparency Market Research (TMR), лидерами рынка являются «Снежка-Украина», «Мефферт Ганза Фарбен» (ТМ «Дюфа», ТМ «МГФ»), «ЗИП» (ТМ «Зебра», «Триора», «Мальва»), «Капарол Днепр» (ТМ «Альпина»), «Файдаль УА» (ТМ «Файдаль»), «Полисан» (ТМ «Полисан») и ЧП «Олейников» (ТМ Smile).

Суб«Эконом»

Если еще в 2011 году емкость украинского рынка в денежном выражении составляла 208 млн долл. (по данным госстата), то по итогам 2015-го рынок съежился до 97,11 млн долл.

Сокращение емкости рынка лакокрасочных материалов обусловлено причинами, ставшими бедой всех связанных со строительством отраслей: к падению продаж ЛКМ привело существенное падение строительного рынка в целом. При этом, как отмечает эксперт рынка недвижимости Игорь Черненко, именно спад в «организованном строительстве» стал наиболее болезненным для производителей, ведь розничные продажи для них являются лишь каплей в море доходов.

Но и они буксуют. По данным Pro-Consulting, за последние два года стоимость красок и лаков в гривне выросла практически в 2 раза. «В новых рыночных условиях производителю необходимо учесть стремление украинцев экономить. Сейчас более половины всего предложения на рынке, около 60 % – это ЛКМ не просто сегмента эконом, а субэконом. И этот тренд будет только усугубляться», – прогнозирует Елена Лапина, маркетолог компании «ЗИП».

В TMR оперируют аналогичными данными: помимо продукции субэконом, которая занимает большую часть рынка, еще около 30 % приходится на продукцию эконом, а продукция элит и премиум сегодня занимает не более 15 %. При этом эксперты отмечают, что больше шансов реализовать свою продукцию в сегменте субэконом у производителей, которые ориентированы на сотрудничество с торговыми сетями. «Даже крупные корпоративные клиенты уходят в DIY, а строительные рынки стремительно теряют позиции», – говорится в отчете TMR. Отметим, что в сегменте субэконом представлены в первую очередь отечественные производители «ЗИП» (ТМ «Зебра», «Триора», «Мальва»), «Полисан» (ТМ «Полисан»), «Полифарб Украина» (ТМ «Барви природи», «Биофарба»), ЧП «Олейников» (ТМ Smile) и др.

Воды побольше, но подешевле

Увеличение спроса на более дешевые ЛКМ – не единственное, что характеризует рынок сегодня. Не менее ярко выделяется и ассортиментный тренд. Украина следует общемировой тенденции перераспределения спроса в сторону водно-дисперсионных средств в ущерб органорастворимым.

Для разбавления органорастворимых ЛКМ используются органические жидкости: ацетон, скипидар, «Уайтспирит», бензин. Среди них разделяют масляные (связующее звено – масла) и алкидные (связующее звено – алкидная смола). Органические ЛКМ признаны наиболее токсичными из всех видов продукции, и из-за их негативного влияния на окружающую среду многие страны мира отказались от их использования. В состав водно-дисперсионных средств входят компоненты, растворенные в воде. Этот вид продукции позиционируется как экологически чистый и быстросохнущий (в сравнении с органическими). Именно водно-дисперсионные красители (ВДК) являются сегодня краской массового спроса.

Ранее в структуре общего производства ЛКМ в Украине доля ВДК была стабильно ниже, чем у органических, однако с 2014 года ситуация изменилась – производить ВДК стали даже больше, чем органику. Более того, если падение объемов производства органорастворимых красок за период с 2011 по 2015 годы составило 47 % в натуральном выражении, то объемы выпуска ВДК за этот же период практически не изменились: в 2011 году было произведено 79,2 тыс. тонн водных красок, и в 2015 году – все те же 79 тыс. тонн, в то время как органорастворимых красителей всего 57 тыс. тонн.

Отчасти растущий спрос на ВДК связан с более стремительным подорожанием лакокрасочных материалов на основе органических растворителей. В 2014 году стоимость сырьевых компонентов, используемых для производства водно-дисперсионных красок, повысилась в среднем на 15 %, тогда как для производства органических ЛКМ – на 40 %.

Скрасить недостаток

Согласно отчету TMR, доля импортных лакокрасочных средств на украинском рынке составляет около 85 %, и такой расклад не меняется уже много лет. Так, в 2015 году при общем объеме рынка в 97,11 млн долл. на импорт пришлось 81,7 млн долл., а 2014-м – 123,7 млн долл. из 139,6 млн долл.

Львиную долю импорта красителей обеспечивают европейские страны. Суммарный объем поставок ЛКМ из Европы в 2015 году, по данным госстата, составил 70,4 млн долл., в то время как импорт из стран СНГ и Азии – всего 5,2 млн долл. и 4,8 млн долл. соответственно.

Наибольшая доля всех ввозимых в Украину ЛКМ (более 50 %) у органорастворимых средств. При этом если бесспорным лидером по объемам поставок в Украину органорастворимых ЛКМ долгое время были страны СНГ, в частности, Россия, а водно-дисперсионных – страны Европы, то по итогам 2015 года европейцы вышли в абсолютные лидеры обеих категорий. Так, согласно отчету TMR, в сегменте органорастворимых красок их доля увеличилась с 46 % до 77 %, а в сегменте водно-дисперсионных – до 90 %.

Смогут ли отечественные лакокрасочники воспользоваться интересом потребителей в более дешевых ЛКМ и обеспечить импортозамещение, вопрос спорный. В TMR считают, что по сравнению с объемами локального производства импорт ЛКМ в Украину настолько существенный, что на 100 %-ное замещение просто не хватит ресурсов, ведь полностью заменить некоторые виды невозможно в принципе. «Отдельные виды сырья можно купить у строго определенных зарубежных поставщиков, поскольку только они занимаются его разработкой. При этом в некоторых сегментах рынка индустриальных лакокрасок именно это сырье является основой производства, а в структуре потребления доля таких ЛКМ достигает 90 %. Можно ли тут говорить о 100 %-ном импортозамещении?» – подчеркивает Елена Лапина.

Еще более категоричен Сергей Хоменко. Он утверждает: сегодня 100 % сырья для отечественных ЛКМ, кроме лака для органорастворимых красок, производимого из полуфабриката, Украина импортирует из Европы. И легким движением руки заменить более чем 20 компонентов иностранного происхождения отечественными практически невозможно. «Особенно когда речь идет о сырьевых особенностях индустриальных красок, используемых преимущественно в машиностроении, вагоностроении и судостроении», – уверяет эксперт. По его словам, фактически невозможно и создание собственной сырьевой базы, ведь на мировом уровне этот процесс давно контролируется основными промышленными гигантами, которые и поделили между собой мировой рынок.

А что же экспорт? Ранее украинские производители ЛКМ возлагали большие надежды на рынки ЕС, но теперь они не представляют для них большого интереса. В конце 2000-х украинские краски конкурировали на европейском рынке с местными брендами благодаря низкой цене. «Но сейчас в ряде западных стран действуют жесткие требования к безопасности продукции: краски должны быть экологически безопасными, что присуще отнюдь не всем ЛКМ из Украины, – разъясняет Сергей Хоменко. – Кроме того, для большинства зарубежных потребителей бесповоротно ушло на второй план и более низкое ценовое позиционирование ЛКМ». В силу этих причин сегодня экспорт ЛКМ из Украины крайне незначителен: по итогам 2015 года он составил 10,17 млн долл., а в 2014-м – 8,3 млн долл.

Красочный год

Итоги первого полугодия 2016-го стали для участников украинского рынка ЛКМ долгожданным приятным сюрпризом: впервые за пять лет статистика работы отрасли свидетельствует об окончании рецессии. Так, согласно данным госстата, по итогам первых 6 месяцев 2016 года в Украине было произведено 77,1 тыс. тонн ЛКМ на 7,8 млн долл. при импорте 790 тыс. тонн ЛКМ на общую сумму 42,8 млн долл. Если во втором полугодии удастся сохранить такие темпы, то впервые с 2011 года рынок продемонстрирует пусть и небольшой, но рост – на 4-5 %.

Аналитики отраслевого издания «Хим-Курьер» прогнозируют, что при даже незначительном росте покупательной способности украинцев уже в 2017 году рынок ЛКМ может ощутить на себе резкий рост спроса, ведь последние три года украинцы откладывали затратные ремонты. По оценкам TMR, в следующем году объемы производства лакокрасочных материалов в Украине могут вырасти на 10-15 %. Более того, к 2020 году рынок, возможно, откатится до докризисных показателей: объемы производства увеличатся на 25-30 % и достигнут уровня 2012 года в 188 тыс. тонн, а его емкость увеличится до 200 млн долл.

В ассортиментных предпочтениях украинцев в ближайшие годы вряд ли что-либо существенным образом изменится. Водно-дисперсионные ЛКМ будут все так же популярны, и продажи в этой категории в денежном выражении могут достичь 55-60 млн долл., а в натуральном выражении в 2-3 раза превысить объемы продаж ЛКМ других категорий. Это обусловлено повышением «квалифицированности» потребителей и тем, что все большее количество украинцев приходит к пониманию важной роли экологичности в жизни современного человека.

Источник: delo.ua

Елена Ковтун

Заборонено і буде заблоковано:

- реклама

- спам та шахрайство

- образи, дискримінаційні висловлювання

Редакція не модерує коментарі, відповідальність за зміст коментарів несе автор коментаря. Редакція Build Portal залишає за собою право не погоджуватись з думкою автора коментаря, проте надає свободу слова відповідно до ст. 21, 24 та ст. 34 Конституції України.

Шановні читачі, читайте коментарі вдумливо, пам'ятайте, що автором коментарів можуть бути різні джерела.